小方制药市占率下降,估值却大幅上涨

上海小方制药申报上交所主板IPO,公司从事外用药的研发、生产和销售,公司产品均为仿制药、非处方药,第一大产品为治疗便秘的开塞露。公司前身上海运佳有限公司成立于1993年8月,2021年12月整体变更为股份公司。

公开信息显示,小方制药曾一度接近被纳入港股上市企业远大医药麾下。2018年6月,远大医药发布公告,拟15.5亿元人民币收购上海运佳黄浦制药有限公司100%股权,不过后续该交易终止。彼时,远大医药公告显示,目标公司亦是一个知名非处方药品牌,明星产品“信龙”牌开塞露于2017年占据中国市场的市场份额约48%,其中销售额的90%来自零售市场。目标公司经营收益及利润近年来保持穏定增长。2017年营收总额为2.88亿元,相较于2016年的2.63亿元,同比增长约为9.5%。2017年净利润为1.18亿元,净资产2.66亿元。

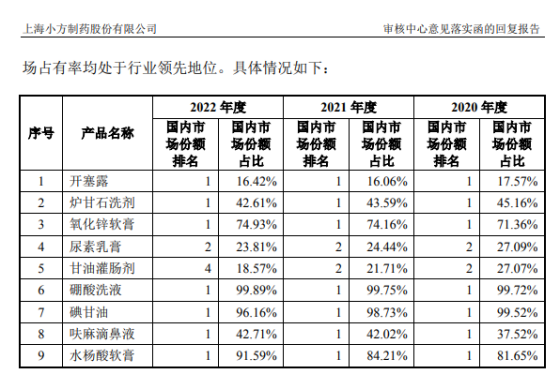

而对比此前的公告发现,近年来,小方制药主要产品“信龙”牌开塞露市场占有率已经大幅下降。公司此次发布的招股说明书显示,2020年小方制药开塞露国内市场占有率17.57%、2022年为16.42%。对此小方制药招股书称,公司产品已具备较强的竞争力和较高的市场认可度,但开塞露市占率从2017年的48%下降到2022年的16.42%,与前述远大医药公告披露并不相符。

2018年6月,远大医药发布的公告还显示,上海运佳黄浦制药有限公司2017年净利润为1.18亿元,净资产2.66亿元。又在主打产品开塞露市场占有率48%的背景下,远大医药给出了15.5亿元的收购价。而2022年小方制药净利润1.67亿元,2021年净利润1.26亿元。上述净利润水平仅略高于2017年。

招股书披露,此次IPO小方制药拟募集资金8.3亿元,不低于总股本25%,即公司估值或将超过33.2亿元。在主要产品市场占有率大幅下降,公司净利润并未大幅提高的情况下,小方制药的估值较2018年上涨2.14倍,市场接受度值得拷问。

此外,小方制药招股书披露还存在自相矛盾之外。公司引用米内网数据显示,2020年至2022年,国内开塞露市场规模约7.677亿元、9.08亿元和9.83亿元。小方制药市场份额分别为17.57%、16.06%和 16.42%。由此推算,2020年至2022年,小方制药开塞露销售额约为1.348亿元、1.458亿元和1.614亿元。但招股书又披露,上述年度,小方制药开塞露销售额1.97亿元、2.04亿元和2.31亿元,这与对应的市场份额并不一致,小方制药并未解释上述差异的原因。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。